Лекція №5, Акцизний збір. Мито

Код роботи: 3812

Вид роботи: Лекція

Предмет: Податкова система України

Тема: №5, Акцизний збір. Мито

Кількість сторінок: 18

Дата виконання: 2017

Мова написання: українська

Ціна: безкоштовно

Акцизний збір є одним з непрямих податків, оскільки він включається в ціни товарів і сплачується в кінцевому підсумку покупцем, а не виробником товарів. Його відносять до категорії специфічних акцизів, тобто стягнення податку провадиться за диференційованими по окремих групах товарів ставками.

Акцизний збір був введений в Україні у 1992 році. Його ціль — збільшити доходи бюджету за рахунок оподаткування високорентабельних товарів непершої необхідності, які споживаються здебільшого населенням з рівнем доходів вище середнього.

На відміну від податку на додану вартість акцизним збором оподатковуються виключно товари і не оподатковуються роботи та послуги. Об’єктом оподаткування акцизним збором є повна вартість товарів, тоді як ПДВ нараховується тільки на її частину — додану вартість. Кожна група підакцизних товарів має визначену ставку, тоді як ПДВ стягується за універсальною ставкою. Акцизний збір менше впливає на загальний рівень цін в країні, оскільки перелік підакцизних товарів є досить незначним. З цієї ж причини і його фіскальне значення набагато нижче, ніж у ПДВ. Однак він має великий вплив на структуру споживання. Адже нерівномірне і досить значне підвищення цін при стягненні акцизного збору зменшує обсяг споживання в кількісному виразі. Цю властивість держава використовує, зокрема, для обмеження споживання алкогольних і тютюнових виробів. Акцизний збір сплачується лише один раз, тоді як ПДВ — на всіх етапах руху товарів. З точки зору соціальної справедливості акцизний збір має переваги над ПДВ, оскільки підакцизні товари споживаються, як правило, заможними верствами населення, що пом’якшує регресивність ПДВ, основний тягар якого розподіляється між широкими верствами населення.

Платниками акцизного збору є всі суб’єкти підприємницької діяльності, які виробляють, імпортують або продають підакцизні товари, придбані до 1 січня 1992 року, а також громадяни України, іноземні громадяни та особи без громадянства, які ввозять (пересилають) підакцизні товари на митну територію України.

Об’єктом оподаткування акцизним збором для вітчизняних товарів є обороти з реалізації підакцизних товарів, а також обороти з:

- реалізації товарів для промислової переробки;

- передачі товарів усередині підприємства для потреб власного споживання, а також своїм працівникам;

- реалізації товарів без оплати їх вартості, а також в обмін на інші товари (роботи, послуги);

- передачі безоплатно або з частковою оплатою товарів іншим підприємствам, організаціям та фізичним особам;

- з реалізації продукції, виготовленої на давальницьких умовах (із сировини замовника) та ін.

Об’єктом оподаткування імпортних товарів є їх митна вартість з урахуванням фактично сплачених сум мита або їх кількісні показники у фі-зичному вимірі.

Перелік підакцизних товарів, як правило, включає в себе предмети непершої необхідності та високорентабельні товари, споживання яких держава намагається обмежити. Так, в Україні оподатковуються: алкогольні і тютюнові вироби, транспортні засоби, нафтопродукти, кава, шоколад, ювелірні, шкіряні та хутрові вироби тощо.

Існують два види ставок по акцизному збору: у фіксованому виразі на одиницю товарів в кількісному виразі (наприклад, в євро за 1000 кг по бензину); у відсотках до оборотів з реалізації товарів. Відповідно існують і два різного порядку визначення суми акцизного збору. При цьому слід звернути увагу, що по вітчизняних підакцизних товарах порядок визначення акцизного збору дещо відрізняється від порядку визначення акцизного збору по імпортних товарах.

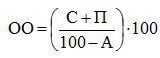

Для обчислення акцизного збору по вітчизняних товарах, ставки яких визначено у відсотках, необхідно визначити оподатковуваний оборот, оскільки ставки акцизного збору застосовуються до оподатковуваного обороту, який вже включає суму акцизного збору. Для визначення оподатковуваного обороту застосо¬вується формула:

,

,

де ОО — оподатковуваний оборот, що включає в себе суму акцизного збору;

С — собівартість виробництва;

П — прибуток;

А — ставка акцизного збору, %.

По імпортних товарах, придбаних за іноземну валюту, і ставки по яких визначено у відсотках, оподатковуваний оборот визначається виходячи з митної вартості цих товарів з урахуванням фактично сплачених сум мита. Для цього застосовується формула:

МВ + М,

де МВ — митна вартість,

М — мито.

Для визначення суми акцизного збору необхідно:

,

,

де СА — сума акцизного збору.

Акцизний збір з товарів, ставки по яких визначені в євро, обчислюється виходячи з натуральних показників відповідного товару в кількісному виразі. При цьому по вітчизняних товарах для визначення акцизного збору сума в євро перераховується у валюту України за курсом Національного банку України на перший день місяця, в якому здійснюється відвантаження товарів, і залишається незмінною протягом місяця, а по товарах, що ввозяться в Україну, — на день митного оформлення товарів або придбання марок акцизного збору.

Розглянемо особливості оподаткування алкогольних напоїв та тютюнових виробів. Платниками акцизного збору на алкогольні напої та тютюнові вироби є:

- суб’єкти підприємницької діяльності — українські виробники алкогольних напоїв та тютюнових виробів, а також замовники, за дорученням яких виготовляється ця продукція на давальницьких умовах; суб’єкти підприємницької діяльності, вклю¬чаючи підприємства з іноземними інвестиціями, незалежно від дати їх реєстрації, та громадяни, що займаються підприємницькою діяльністю без створення юридичної особи, які ввозять алкогольні напої та тютюнові вироби на митну територію України як для власних, так і для виробничих потреб з метою продажу або реалізації на умовах комісії та реекспорту;

- фізичні особи, які ввозять на митну територію України алкогольні напої та тютюнові вироби в обсягах, що підлягають обкладенню ввізним (імпортним) митом;

- юридичні та фізичні особи, міжнародні організації, їх філії, відділення та інші відокремлені підрозділи, які здійснюють реалізацію алкогольних напоїв та тютюнових виробів на митній території України, включаючи операції щодо ввезення (імпорту) в Україну алкогольних напоїв та тютюнових виробів, якщо їх реалізація на території України здійснюється зазначеними суб’єк¬тами через постійні представництва, розташовані на території України.

Об’єктами оподаткування є:

а) обороти з реалізації вироблених на території України алкогольних напоїв та тютюнових виробів шляхом їх продажу, обміну на іншу продукцію (товари, роботи, послуги), безплатної передачі, з частковою їх оплатою, а також на умовах комісії, консигнації;

б) обороти з реалізації (передачі) алкогольних напоїв та тютюнових виробів для власного споживання і промислової переробки;

в) вартість алкогольних напоїв та тютюнових виробів, виготовлених українськими виробниками на давальницьких умовах;

г) алкогольні напої та тютюнові вироби, які ввозяться на територію України, включаючи виготовлені за межами митної території України з давальницької сировини, реімпортовані, а також продукція, яка повертається на митну територію України із зони митного контролю (магазинів безмитної торгівлі).

Не підлягають оподаткуванню:

а) ввезені і конфісковані на території України алкогольні напої та тютюнові вироби, щодо яких не визначено власника, а також ті, що перейшли у власність держави за правом спадкоємства;

б) алкогольні напої та тютюнові вироби, що перевозяться через територію України транзитом;

в) імпортована чи обороти з реалізації (передачі) українська сировина, що ввозиться або використовується для виробництва підакцизних товарів;

г) алкогольні напої та тютюнові вироби, експортованi за межі митної території України за іноземну валюту, за умови надходження цієї валюти на валютний рахунок підприємства;

д) алкогольні напої та тютюнові вироби, що ввозяться (пересилаються) фізичними особами на територію України в межах норм, визначених законодавством України для безмитного ввезення цих видів товарів;

е) зразки алкогольних напоїв та тютюнових виробів, ввезених на територію України з метою показу чи демонстрації, якщо вони залишаються власністю іноземних юридичних осіб і їх використання на території України не має комерційного характеру. При цьому зразки алкогольних напоїв та тютюнових виробів, ввезені в Україну і призначені для показу чи демонстрації під час проведення виставок, конкурсів, нарад, семінарів, ярмарків тощо, пропускаються через митний кордон за рішенням митного органу в достатній кількості з урахуванням мети переміщення.

Виробники алкогольних напоїв та тютюнових виробів проводять маркування кожної пляшки (упаковки) алкогольних напоїв та кожної пачки (упаковки) тютюнових виробів у такий спосіб, щоб марка розривалася під час відкоркування (розпакування) товару.

Забороняється ввезення, зберігання, транспортування, прий¬няття на комісію з метою продажу та реалізації на території України алкогольних напоїв та тютюнових виробів, на яких немає марок акцизного збору встановленого зразка.

Продаж марок акцизного збору українським виробникам алкогольних напоїв та тютюнових виробів проводиться виходячи з планових щомісячних обсягів реалізації алкогольних напоїв та тютюнових виробів відповідно до заявки-розрахунку на необхідну кількість марок.

Українські підприємства-виробники, що реалізують продукцію, сплачують акцизний збір до відповідного бюджету після здійснення обороту з реалізації:

алкогольних напоїв — на третій робочий день;

тютюнових виробів — до 16 числа наступного за звітним місяця.

Власник готової продукції, виготовленої з використанням давальницької сировини, сплачує акцизний збір не пізніше дня одержання готової продукції.

У разі реалізації алкогольних напоїв та тютюнових виробів на експорт чи обміну їх на іншу продукцію у зовнішньоекономічних відносинах, яка відповідно до чинного законодавства не підлягає оподаткуванню акцизним збором, платнику податку повертається з бюджету сплачена сума акцизного збору за умови надходження валютних коштів на валютний рахунок підприємства або оприбуткування продукції, одержаної в результаті товарообмінної операції, пред’явлення підтверджувальних документів (договору на товарообмінні операції, вантажної митної декларації).

Українські підприємства-виробники подають відповідним державним податковим інспекціям щомісячно до 16 числа наступного за звітним місяця розрахунок суми акцизного збору за минулий місяць виходячи з фактичних обсягів та цін реалізації. Не сплачена до визначеного строку сума акцизного збору стягується з підприємства-виробника відповідно до чинного законодавства.

Фізичні особи, які ввозять на митну територію України алкогольні напої та тютюнові вироби в обсягах, що підлягають обкладенню ввізним (імпортним) митом, сплачують акцизний збір під час митного оформлення товарів.

Суб’єкти підприємницької діяльності, включаючи громадян, які займаються підприємницькою діяльністю без створення юридичної особи і уклали контракт з іноземними виробниками на поставку в Україну алкогольних напоїв та тютюнових виробів, повинні зареєструватись у продавця марок акцизного збору як імпортери з одержанням посвідчення.

Для одержання марок імпортер подає продавцю марок акцизного збору заявку-розрахунок у трьох примірниках за встановленою продавцем марок формою, платіжні документи, що підтверджують внесення плати за марки та сплату акцизного збору.

Продаж марок акцизного збору для ввезення наступних товар¬них партій виробів проводиться після подання продавцю марок копії ввізної вантажної митної декларації на ввезення попередньої партії товарів.

Придбані марки акцизного збору передаються імпортерами іноземним виробникам для маркування імпортованих алкогольних напоїв та тютюнових виробів у процесі їх виробництва.

Імпортери мають право ввозити на територію України імпортні алкогольні напої та тютюнові вироби лише через митниці, попередньо обумовлені з продавцем марок акцизного збору під час їх придбання.

Акцизний збір із суми перевищення суми АЗ над сумою, врахованою на момент одержання марок, у зв’язку зі зміною валютних курсів імпортер визначає і сплачує до Державного бюджету України до або під час митного оформлення імпортованих алкогольних напоїв та тютюнових виробів.

Умовою для митного оформлення імпортованих алкогольних напоїв та тютюнових виробів є наявність на пляшці (упаковці), пачці (упаковці) марок акцизного збору встановленого зразка, а також подання органам митного контролю примірника заявки-розрахунку на одержання марок з відміткою продавця марок про повну сплату сум акцизного збору та попередньої вантажної дек¬ларації.

При отриманні суб’єктами підприємницької діяльності спирту етилового неденатурованого, призначеного для переробки на іншу підакцизну продукцію, такі платники податку зобов’язані видати податковим органам податковий вексель, який підтверджує зобов’язання платника податку у термін до 90 календарних днів, починаючи від дня отримання спирту, сплатити суму акцизного збору, яка розрахована за ставками для цієї продукції. Виданий вексель погашається при придбанні акцизних марок на суму, розраховану із ставок акцизного збору на готову продукцію, повністю або частково (№ 6).

Аналізуючи становлення та розвиток акцизного оподаткування в Україні за роки існування її як незалежної держави, можна дійти висновку, що через некомпетентність податкових та законодавчих органів, які встановлювали та стягували акцизний збір, механізм оподаткування акцизним збором змінювався дуже часто, причому ставки цього збору, пільги по ньому та строки сплати змінювалися та поверталися лише після нанесення непоправних втрат виробникам та імпортерам підакцизної продукції. Так, до 13 грудня 1993 року стягнення акцизного збору по імпортних товарах проводилося за тими же ставками, що й по вітчизняних. З вказаної дати по деяких імпортних підакцизних товарах установлюються ставки, що перевищують у декілька разів ставки на аналогічні вітчизняні товари, це перш за все алкогольні і тютюнові вироби. Причина такої диференціації полягала в намаганні законодавців як збільшити бюджетні надходження, так і захистити вітчизняних товаровиробників відповідної продукції від конкуренції з імпортними товарами. Жодна з цих цілей досягнута не була — імпортні підакцизні товари почали завозитись без сплати податків, для чого використовувались як законні, так і незаконні методи ухилення, що тільки загострило проблему конкуренції і залишило бюджет без надходжень. У зв’язку з цим в 1996 році були внесені значні зміни в бік зниження ставок акцизного збору, особливо щодо оподаткування імпортних товарів, насамперед алкогольних і тютюнових виробів. Крім того, запроваджено акцизні марки на ці товари, що також має зменшити ухилення від сплати податків і полегшити контроль податкових органів. З цього ж року на більшість підакцизних товарів вводяться тверді ставки, які визначаються в екю (потім в євро) до одиниці реалізованих (ввезених в Україну) товарів.

Оскільки з 1992 року акцизні питання в Україні регулюються не законом, а декретом Кабінету Міністрів України, який, на думку народних депутатів, «нерідко дуже вільно трактується податковою службою та її чиновниками, що більш за все перешкоджає саме українським виробникам підакцизної продукції», необхідно прийняти закон з більш точними та жорсткими формулюваннями, що не допускають протиріч. Тому до парламенту подано проект Закону України «Про акцизний збір».

Особливо детально розглянемо розвиток акцизного оподаткування в лікеро-горілчаній, тютюновій та нафтопереробній галузях.

Спирт та лікеро-горілчана продукція. В 1996 році, коли були запроваджені специфічні ставки акцизу в екю (потім в євро), в алкогольній галузі спостерігалися найнижчі обсяги виробництва принаймні за 10 останніх років — 2,4 л абсолютного алкоголю на душу населення.

Зокрема лікеро-горілчаних виробів випущено лише 60%35) від рівня 1995 року, відповідно виноградного вина — 72%35), вина плодово-ягідного — 41%35). А загальне вживання алкоголю в 1996 році сягнуло аж 12,5 л. Адже в 1996 році різко зросло незареєстроване вживання алкоголю — 11,5 л на душу населення, і поки що це абсолютний рекорд в історії алкогольного ринку.

Та вже наступного 1997 року після багаторічного спаду ситуація в галузі відчутно змінилася на краще, а незареєстрований продаж алкоголю зменшився відразу до 10,8 л Цьому сприяла міцна гривня — акцизний податок упродовж року залишався сталим, часом навіть зменшувався в періоди зростання курсу гривні на фінансовому ринку.

Але проблеми не лише в ставках, а й в строках сплати акцизу. Так, в п. 4 ст. 7 Закону України «Про акцизний збір на алкогольні та тютюнові вироби» сказано, що підприємства сплачують акциз¬ний збір після здійснення «обороту з реалізації» алкогольних напоїв на третій робочій день. Але в листі від 09.09.1997 № 16-1221/10-7232 Державна податкова адміністрація України несподівано для всіх змінила порядок стягування акцизного збору. Згідно з цим інструктивним документом (лист не був зареєстрований в Міністерстві юстиції України), акциз повинен був відрахо¬вуватися виробниками до державного бюджету з дня відвантаження продукції. До наступної її реалізації або переробки. Тобто авансом.

Цей лист суперечив Конституції України, згідно з якою «виключно законами України встановлюються... система оподаткування, податки та збори», до яких, звісно, належить і акцизний збір. Тому наступні акти: лист Міністерства фінансів України до ДПАУ від 11.11.1997 № 30-218/1280, лист Міністерства юстиції України до ДПАУ від 17.11.1997 та лист Комітету Верховної

Ради України з питань фінансів і банківської діяльності від 18.12.1997 № 06-10/924 визнали лист ДПАУ від 09.09.1997 нечинним. Але за період 1997 — початку 1998 року підприємства-виробники підакцизних товарів сплатили неймовірно великі штрафи згідно з листом ДПАУ від 09.09.1997. Більшість з них і досі не оскаржили дії ДПАУ у суді. А збитки вираховуються мільйонами гривень. Це сталось через неузгодженість нормативних актів законотворчих органів.

Спирт та лікеро-горілчана продукція до 1998 року були основними «постачальниками» акцизного збору до Державного бюджету України. Але після прийняття Кабінетом Міністрів України постанови № 1200 «Про ставки акцизного збору на деякі товари (продукцію)» від 3 серпня 1998 року, якою було вдвічі збільшено ставки акцизу — з 3,5 євро до 7 євро (тут і далі за

1 літр 100-відсоткового спирту), галузь серйозно захворіла — аж до повного зупинення виробництва на більшості підприємств. Якщо за І півріччя 1998 року спирто-горілчана галузь спромоглася перерахувати до казни близько 60% усіх акцизних надходжень (або 229,5 млн грн.), то за відповідний період поточного року — менш ніж 40% (219,1 млн грн.). А якщо порівняти місячні відрахування, — в червні минулого і цього років — то виявиться, що спад становить 34%. І це при тому, що аналогічні червневі підсумки у виноробній царині свідчать про зростання в 1,2 раза, в броварній — більше, ніж в 2 рази, а в тютюновій — майже в 1,9 раза.

Одним словом, за рахунок непомірно високих акцизних ставок на алкоголь Кабінет Міністрів України намагався збільшити акцизні надходження до Державного бюджету України до декількох мільйонів гривень (при тому, що принаймні останні кілька років загальний річний збір від усієї підакцизної продукції не сягав і 1 млн грн.). Результатом стала криза всієї галузі. Піднятися з колін поки що мало допомагає навіть тимчасове зменшення акцизу аж до 2 євро (що в 1,5 раза менше, ніж до серпневого підвищення), запропоноване Верховною Радою в Законі від 11 грудня 1998 року за № 311-XIV. Тому термін його дії, що закінчився 1 липня 1999 року, довелося продовжити ще на рік Законом № 929-ХІУ «Про внесення змін до Закону України «Про ставки акцизного збору і ввізного мита на спирт етиловий та алкогольні напої». В такий спосіб держава, з одного боку, зменшує абсолютний податковий тиск на всю спирто-горілчану продукцію, а з іншого — підтримує конкурен-тоспроможність вітчизняних товаровиробників перед легальним імпортом — за низьких акцизів питома вага мита (що нині складає аж 7,5 євро) значно відчутніша в ціні імпортного алкоголю.

Щоправда, ставка акцизного збору річної давності — 3,5 євро — в гривневому еквіваленті (за курсом НБУ) складала трохи більше 7 грн. Тоді як через рік ті ж 2 євро — це вже сума, що в перерахунку на національну грошову одиницю складає понад 9 грн. Таким чином, Державний бюджет, що складається в гривнях, отримає більші акцизні надходження, ніж у попередньому році.

Крім того, цим Законом в 10 разів (з 0,2 до 0,02 євро) зменшено ставку акцизного збору на спирт етиловий, що використовується вітчизняними виробниками для виготовлення лікарських засобів та ветеринарних лікарських засобів і препаратів.

Також продовжено до 2001 року ставки акцизного збору на:

1) вина виноградні натуральні марочні та ординарні сухі — 0,01 євро за 1 л;

2) вина виноградні натуральні марочні та ординарні кріплені — 0,06 євро за 1 л;

3) вина плодово-ягідні — 0,15 євро за 1 л;

4) виноматеріали — 0,15 євро за 1 л;

5) вермути та інші вина виноградні натуральні з добавкою рослинних або ароматичних екстрактів — 0,15 євро за 1 л.

Не менш цікавою є історія діяльності фармацевтичних підприємств. Як відомо, до вересня 1996 року з цих підприємств акцизний збір на спирт не стягувався. Це досить логічно і не вимагає пояснень. Але декретом Кабінету Міністрів України була спроба відмінити цю пільгу. В результаті найпотужніші фармацевтичні підприємства у вересні 1996 року припинили закупівлю етилового спирту. З 1 жовтня 1996 року постановою Верховної Ради України № 390/96 відмінене стягування акцизного збору на спирт для фармацевтичних підприємств. Інших змін в законодавстві даної галузі не було.

Тютюнова галузь залишається однією з небагатьох, що стабільно розвиваються в Україні. Тому зрозуміло, що час від часу держава намагається збільшити ставки акцизного збору на цю під¬акцизну продукцію, а також робить спроби боротися з контрабандою підакцизних товарів. Для цього 27 червня 1998 року вийшов Указ Президента України «Про державну монополію на виробництво і оборот спирту етилового, алкогольних напоїв та тютюнових виробів», яким було створено нову структуру виконавчої влади — Державний комітет України з питань монополії на виробництво і оборот спирту етилового, алкогольних напоїв та тютюнових виробів, мета якого — контроль за сплатою акцизного збору при виробництві та продажу відповідних підакцизних товарів.

Тютюнова галузь на відміну від алкогольної встояла в акцизній лихоманці 1998 року, коли у серпні ставки акцизів було збільшено з 2,0 екю до 3,0 екю на пачку цигарок з фільтром та з 2,0 екю до 2,3 екю на пачку цигарок без фільтру. Багато в чому тут заслуга потужних іноземних інвесторів. Відомо, що всі підприємства галузі приватизовані, а 95% цигарок виробляються на фабриках, що належать іноземним інвесторам, які вклали в економіку України більше $200 млн. Хоча їхні прибутки значно зменшилися, але підприємства працювали, регулярно постачаючи акциз до державного і місцевого бюджетів. Так, у першому півріччі 1999 року надходження акцизного збору від тютюну та тютюнових виробів перевищили торішні в 2,5 раза і досягли 245,9 млн грн. Це обумовлено тим, що у січні 1999 року ставки акцизів на тютюнові вироби було змінено з 3,0 екю до 2,5 екю на пачку цигарок з фільтром та з 2,3 екю до 2,5 екю на пачку цигарок без фільтру.

На відміну від ПДВ перелік пільг по акцизному збору є досить невеликим. Це пов’язано з тим, що переважна більшість підакцизних товарів є товарами непершої необхідності, отже, соціальна потреба в пільгах невелика.

Акцизний збір не справляється при реалізації підакцизних товарів на експорт, при реалізації автомобілів спеціального призначення, при реалізації спирту етилового, що використовується для виготовлення лікарських засобів, тощо.

Строки сплати акцизного збору залежать як від групи підакцизного товару, так і від суми середньомісячного податку за минулий рік:

- підприємства-виробники алкогольних напоїв сплачують акцизний збір щоденно — на третій робочий день після здійснення обороту з реалізації;

- підприємства-виробники тютюнових виробів — щомісячно, до 16 числа наступного за звітним місяця.

Дещо інший порядок сплати акцизного збору по імпортних алкогольних і тютюнових виробах. Сплата акцизного збору імпортером цієї продукції відбувається під час придбання марок акцизного збору.

Акцизний збір по інших імпортних товарах сплачується одночасно зі справлянням мита і митних зборів під час попереднього митного оформлення товарів.

Всі інші підприємства-виробники підакцизних товарів сплачують податок, виходячи з середньомісячної суми акцизного збору за минулий рік (при цьому в розрахунок середньомісячної суми податку за минулий рік не беруться суми, які нараховано у зв’язку з перерахунком акцизного збору за минулі роки, суми акцизного збору за імпортні товари, а також суми нарахованої пені і фінансових санкцій) в такі строки:

- при середньомісячній сумі податку за минулий рік понад 25 тис. грн. — щодекадно 15, 25 числа поточного місяця, 5 числа наступного за звітним місяця, виходячи з фактичного обороту за відповідну декаду;

- при середньомісячній сумі податку за минулий рік до 25 тис. грн. — щомісячно, не пізніше 15 числа наступного за звітним місяця з фактичного обороту за минулий місяць. В такі ж строки незалежно від суми акцизного збору за минулий рік сплачують податок особи, які займаються підприємницькою діяльністю без створення юридичної особи і мають постійне місце проживання на території України.

Розрахунки акцизного збору платники подають до податкових органів за місцем свого знаходження щомісячно, не пізніше 15 числа місяця, наступного за звітним.

Мито є непрямим податком, що стягується з товарів, які переміщуються через митний кордон України, тобто ввозяться, вивозяться чи прямують транзитом.

Запровадження мита може переслідувати кілька цілей: фіскальні, економічні (захист вітчизняних товарів від конкуренції з імпортними), політичні. На відміну від інших податків політика в сфері митного обкладання спрямована здебільшого на формування раціональної структури імпорту та експорту в умовах відсутності прямого втручання держави в регулювання цих процесів. Запровадження мита може мати на меті здійснення економічного тиску на відповідні держави або надання їм режиму найбільшого сприяння з політичних мотивів. Як бачимо, фіскальне значення мита має другорядне значення.

У мита є багато спільного з акцизним збором, але є і певні, притаманні лише миту, особливості. І мито, і акцизний збір збільшують ціну реалізації товарів; ставки і мита, і акцизного збору диференційовані за групами товарів. Сплачується мито при переміщенні через митний кордон України. Перелік товарів, що підлягають митному обкладанню, набагато ширший, ніж у акцизного збору. Особливістю справляння мита є також те, що контроль за правильністю та своєчасністю його сплати до бюджету здійснюють митні органи України, а не податкові органи.

Платниками мита є будь-які юридичні або фізичні особи, котрі здійснюють переміщення через митний кордон України товарів або інших предметів, що підлягають оподаткуванню згідно з чинним законодавством.

Об’єктом оподаткування є митна вартість товарів або інших предметів, які переміщаються через митний кордон України, або їх кількісні показники. Для визначення митної вартості валюта контракту перераховується у національну валюту України за курсом Національного банку України, що діє на день подання митної декларації. При встановленні митної вартості до неї включаються ціна товару, зазначена в рахунках-фактурах, а також витрати на транспортування (навантаження, розвантаження, перевантаження та страхування) до пункту перетинання митного кордону, комісійні, брокерські послуги тощо. За явної невідповідності заявленої митної вартості реальним цінам її величину встановлюють митні органи, виходячи з цін на ідентичні товари чи інші предмети, що діють у провідних країнах-експортерах зазначених товарів.

При справлянні мита встановлена розгалужена система пільг. Так, наприклад, від сплати мита повністю звільняються:

- транспортні засоби, на яких здійснюються регулярні міжнародні перевезення вантажів;

- валюта України, іноземна валюта та цінні папери;

- товари, що підлягають поверненню у власність держави;

- товари та предмети, що стали в результаті пошкодження непридатними для використання, та багато інших.

Запроваджено два види ставок, за якими обчислюється сума мита, що підлягає сплаті до бюджету:

- у процентах до митної вартості товарів;

- у встановленому грошовому виразі на одиницю товару.

У свою чергу, процентні ставки, відповідно до Єдиного митного тарифу України та інших законодавчих актів України, залежно від країни походження товарів розподіляються на преференційні, пільгові та повні (загальні ставки).

У встановленому грошовому виразі (євро) на одиницю товару ставки запроваджені по підакцизних товарах.

Сума мита, належна до сплати, перераховується платниками на рахунки митних органів, що здійснюють митне оформлення товарів чи майна, або вноситься готівкою в касу митного органу, після чого в установлені строки ці суми перераховуються до бюджету.

Документом, який є підставою для внесення мита платником, є вантажна митна декларація або її копія. Без сплати усіх належних сум мита випуск товарів та майна митними органами не здійснюється. За заявою декларанта та наявності гарантії банку митниця має право відстрочити або розстрочити сплату мита, але не більше ніж на один місяць. При несплаті рахунка в строк, указаний митним органом, сума мита стягується в безспірному порядку з нарахуванням пені за кожний день прострочення.